اوراق بدهی مولفهای است که برخی آن را دوست بازار سرمایه و برخی دشمن آن میدادند. اینکه چرا چنین اختلاف نظری وجود دارد، دلایل مختلفی دارد اما میتوان از منظر دیگری هم به آن نگاه و طرح پرسش کرد: دولت چگونه از بازار بدهی بهره میبرد و چگونه از زوایه نگرشش به بازار سرمایه، به بدهیهایش بها میدهد؟

به گزارش شاخص آنلاین، انتشار اوراق برای فروش بدهی دولت در قالب حراج اوراق مرابحه عام، یکی از پایهایترین اشکال تامین مالی محسوب میشود. اوراق مرابحه تنها یکی از انواع اوراق مالی محسوب میشود که با سود مشخص در سررسید مشخص، تسویه میشوند. در کنار اوراق مرابحه، اسناد خزانه اسلامی به عنوان اوراق غیرنقدی عرضه میشوند. طبق قانون بودجه سال ۱۴۰۲ دولت میتواند ۱۸۵ همت اوراق بدهی عرضه کند البته برابر همین قانون در مجموع ۱۶۷ همت از بابت اصل اوراق و ۵۲ همت هم از بابت سود پیش بینی شده است که در نتیجه حدود ۲۱۹ همت از این بابت پیش بینی شده است. مجموع اصل و سود اوراق از سقف عرضه اوراق بیشتر است. در نتیجه خالص استفاده دولت از بازارهای مالی بر روی کاغذ، منفی تعبیر میشود.

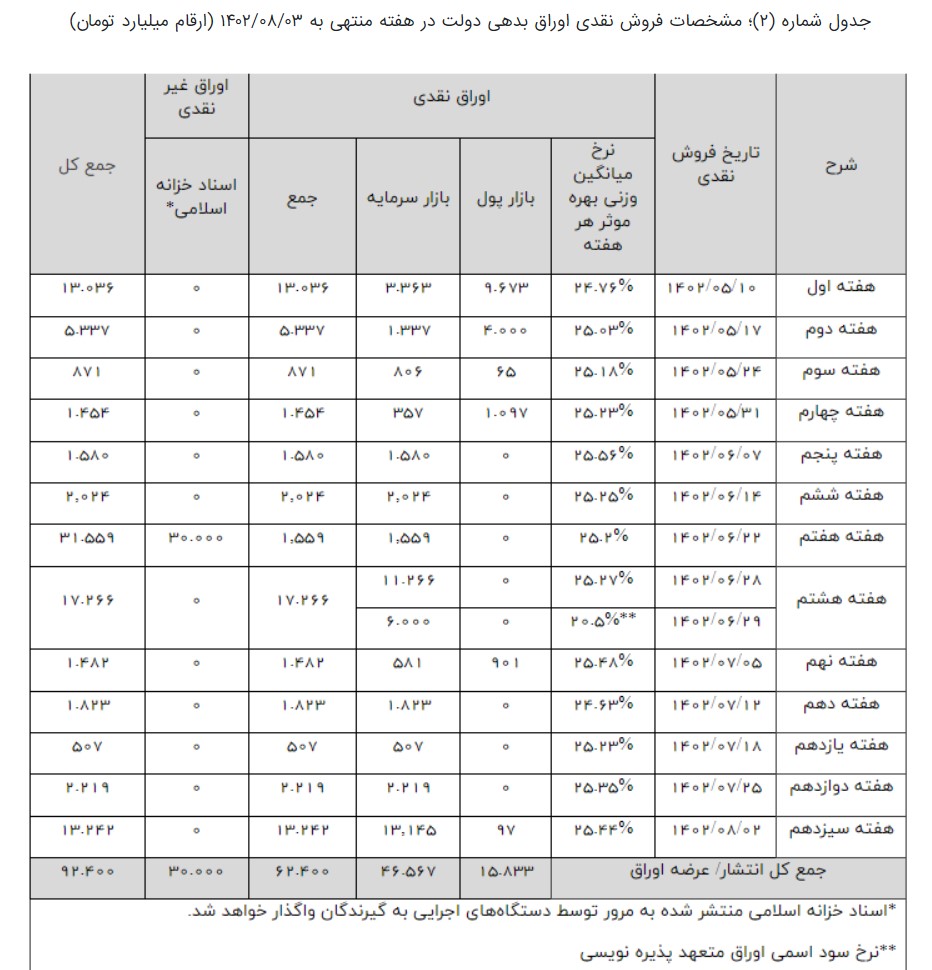

ترکیب اوراق بدهی در بازار

در مجموع سیزده هفته حراج اوراق بدهی دولت در سال جاری، ۹۲ هزار و ۴۰۰ میلیارد تومان عرضه صورت گرفته است. از این میزان ۶۲ هزار و ۴۰۰ میلیارد تومان به شکل مرابحه عام به تامین مالی دولت اختصاص یافته است. از این رقم ۱۵ هزار و ۸۳۳ همت در بازار پول و ۴۶ هزار و ۵۶۷ همت در بازار سرمایه عرضه شده اند. در نتیجه ۷۵ درصد اوراق بدهی در بورس عرضه شده اند. با در نظر گرفتن ۳۰ هزار میلیارد تومان اوراق خزانه (اخزا) جمع کل انتشار/عرضه اوراق به ۹۲ هزار و ۴۰۰ میلیارد تومان میرسد. اوراق خزانه هم یا به طور مستقیم در بازار سرمایه عرضه میشوند تا سرمایه گذاران آنها را از طریق کارگزاریهای فرابورس خریداری کنند یا اینکه از سوی دولت به طلبکاران (پیمانکاران، نهادهای عمومی غیردولتی و…) ارائه میشود. طلبکاران میتوانند ورق بدهی دولت را در فرابورس بفروشند و از تفاوت نرخ اسمی آن در زمان خرید با زمان فروش سود کنند. در نتیجه برخلاف اوراق مرابحه عام، به اسناد خزانه سودی تعلق نمیگیرد اما کارمزد آنهم ناچیز است.

استدلالهای موافقان و مخالفان

به هر ترتیب بازارهای مالی آوردگاهی برای عرضه اوراق و تامین مالی دولت محسوب میشوند اما خیلیها به نقش عرضه اوراق در بازار سرمایه بدبین هستند؛ با این استدلال که سرمایههای سرگردان به جای گردش در بورس، جذب تامین مالی دولت میشوند؛ موضوعی که در شرایط رکود بورس به زیان بازار تفسیر میشود. در مقابل، طرفداران تامین مالی دولت از طریق بازارهای مالی میگویند که اگر قوه مجریه بخواهد از طریق بانک مرکزی نقدینگی مورد نیازش را تامین کند، حجم پول در گردش به واسطه فشار به پایه پولی افزایش مییابد و در شرایطی که اقتصاد ایران کشش رشدهای اقتصادی بالاتر از رقمهای فعلی را ندارد، این موضوع به تورم بیشتر منتهی میشود.

نقشه دولت برای اوراق بدهی

در زمان روی کارآمدن دولت سیزدهم یکی از ابزارهای پرداخت بدهی دولت گذشته، بازار بدهی بود؛ اقدامی که دولت تازه مستقر از آن به عنوان روش ضد تورمی برای ایفای تعهد دولت گذشته از آن یاد میکرد. برای نمونه، طبق اعلام سازمان بورس و اوراق بهادار، از ابتدای سال ۱۴۰۱ تا ۱۸ آبان همین سال، ۵۴ همت از بدهیهای دولت قبل از طریق بازار بدهی تسویه شد. البته بدیهی است که بدهی هر دولتی پس از پایان عمرش به دولت بعدی منتقل میشود اما در ادبیات رسمی نهادهای وابسته به دولت ابزار بازار بدهی، برای کاهش نسبت بدهی دولت به کل بودجه مورد تاکید قرار میگیرد؛ از جمله در خبرگزاری رسمی دولت (ایرنا) که در سال ۱۴۰۱ اعلام کرد «با تسویه فراتر از فروش اوراق بدهی، نسبت بدهیهای دولت به کل بودجه کاهش یافته و در نهایت منابع دولت به جای تسویه اوراق بدهی، صرف توسعه کشور خواهد شد.»

تکرار روندهای گذشته بازار بدهی

با وجود چنین تاکیدی که قاعدتا باید به معکوس شدن روند در سال ۱۴۰۲ منتهی میشد اما ارقام رسمی نشان دهنده تداوم تسویه (اصل اوراق+سود) بر فروش اوراق است. ارقام نشان میدهند که تامین مالی دولت در تاریخ منتهی به ۳ آبان سال جاری، به این ترتیب است: ۱۲۷ هزار و ۵۶۸ همت از بابت اصل و سود اوراق در ازای ۶۲ هزار و ۴۰۰ همت تامین مالی. در نتیجه همچنان میتوان تاکید داشت که بازار بدهی جایگاه خود را نزد دولت دارد و معطوف به کاهش آثار تورمی تسویه بدهی دولت گذشته نبود و نیست.

تدوام اوراق گردانی در بازار، بازیگران بازار سرمایه را نگران کاهش جذابیت آن میکند؛ چرا که سود اوراق به سودهای محقق نشده و نامعلوم بورس میچربد. البته برخی کارشناسان چنین اعتقادی ندارند و ابزارهای بازار بدهی را مکمل بازار سرمایه حساب میکنند. برای نمونه آرش مجاهد نقی، کارشناس بازار سرمایه گفته «بازار سرمایه و بازار بدهی رقیب یکدیگر نیستند. ابزارهایی نظیر مشتقه، سهام، درآمد ثابت و بدهی در اختیار سرمایهگذاران قرار دارند و متناسب با شرایط اقتصادی میتوان از آنها بهره برداری کرد. در اقتصادهای پیشرفته تعداد ابزارهایی که در اقتصاد وجود دارد بیشتر از ابزارهایی بوده که در کشور داریم.»

نفع دولت در فروش اوراق بدهی

حمید میرمعینی، کارشناس بازار سرمایه ضمن اینکه اعتقاد دارد بازار بدهی برای پوشش ریسک افراد در حاکمیت ریسکهای سیستماتیک کاربرد دارد از زوایه دیگری هم به بازار بدهی نگاه میکند. وی در این مورد به شاخص آنلاین گفت که در حال حاضر رشد سهام در بازار سرمایه خیلی باب میل دولت نیست؛ به این دلیل که دولت تمایل به تامین مالی خود از طریق فروش اوراق بدهی دارد. البته دلایل دیگری هم برای مایل نبودن دولت به رشد بازار وجود دارد؛ مانند اینکه بازار به قدر لازم برای هدایت جریان نقدینگی آمادگی ندارد و سهمها به جای رشد «شارپ» به رشد حبابی میل پیدا میکنند. در همین حال، دولت متصور است که مدتی پس از رشدهای خیره کننده در بازار سرمایه، سایر بازارها ملتهب میشوند و رشد بازار سرمایه موجب تسری تورم به سایر بازارها میشود. میرمعینی در مجموع بر این باور است که سرمایه گذاران حرفهای و نهادی بر اساس توان تحمل ریسک و بازده مورد نظر خود اوراق بدهی را در شرایطی که نااطمینانیهای سیاسی و اقتصادی پایداری دارند، به عنوان یک گزینه سرمایهگذاری انتخاب میکنند؛ پس نمیتوان از بابت این انتخاب به آنها ایراد گرفت. این کارشناس بازار سرمایه، چنین نتیجه میگیرد که با توجه به اینکه بیش از ۷۰ درصد از بازار سهام «دولت زده» محسوب میشود تا زمانی که دولت به دلایل گفته شده اجازه رشد بازار را ندهد، نمیتوان انتظار تغییر روند و تکرار تجربه سال ۹۹ را داشت؛ مرگه اینکه محرکهایی چون افزایش قیمت ارز مداخله کنند و روند را تغییر دهند.